Finanšu pārskatu analīzes pārskats

Finanšu pārskatu analīze ietver izpratni par organizācijas finanšu stāvokli, pārskatot tās finanšu pārskatus. Rezultātus var izmantot, lai pieņemtu lēmumus par ieguldījumiem un aizdevumiem. Šis pārskats ietver šādu finanšu pārskatu posteņu identificēšanu uzņēmuma finanšu pārskatos vairākos pārskata periodos:

Tendences. Izveidojiet tendenču līnijas galvenajiem finanšu pārskatu posteņiem vairākos laika periodos, lai redzētu, kā darbojas uzņēmums. Tipiskas tendenču līnijas ir ieņēmumi, bruto peļņa, tīrā peļņa, nauda, debitoru parādi un parāds.

Proporciju analīze. Ir pieejami koeficientu masīvi, lai noteiktu atšķirību starp dažādu kontu lielumu finanšu pārskatos. Piemēram, var aprēķināt uzņēmuma ātro koeficientu, lai novērtētu tā spēju samaksāt tūlītējās saistības vai parāda un pašu kapitāla attiecību, lai redzētu, vai tas ir uzņēmies pārāk lielu parādu. Šīs analīzes bieži notiek starp ienākumu un izdevumu pārskatā uzskaitītajiem ieņēmumiem un bilancē uzskaitītajiem aktīvu, pasīvu un pašu kapitāla kontiem.

Finanšu pārskatu analīze ir ārkārtīgi spēcīgs rīks dažādiem finanšu pārskatu lietotājiem, kuriem katram ir atšķirīgi mērķi, lai uzzinātu par uzņēmuma finanšu stāvokli.

Finanšu pārskatu analīzes lietotāji

Finanšu pārskatu analīzei ir vairāki lietotāji. Viņi ir:

Kreditori. Ikviens, kurš ir aizdevis uzņēmumam līdzekļus, ir ieinteresēts tā spējā atmaksāt parādu, tāpēc pievērsīsies dažādiem naudas plūsmas pasākumiem.

Investori. Gan pašreizējie, gan potenciālie investori pārbauda finanšu pārskatus, lai uzzinātu par uzņēmuma spēju turpināt emitēt dividendes vai radīt naudas plūsmu, vai turpināt augt tā vēsturiskajā tempā (atkarībā no viņu ieguldījumu filozofijas).

Vadība. Uzņēmuma kontrolieris sagatavo nepārtrauktu uzņēmuma finanšu rezultātu analīzi, jo īpaši attiecībā uz vairākiem darbības rādītājiem, kurus neredz ārēji uzņēmumi (piemēram, maksa par piegādi, maksa par izplatīšanas kanālu, peļņa pēc produkta utt.) .

Regulatīvās iestādes. Ja uzņēmums ir publiski turēts, tā finanšu pārskatus pārbauda Vērtspapīru un biržu komisija (ja uzņēmums iesniedz dokumentus Amerikas Savienotajās Valstīs), lai pārliecinātos, vai tā pārskati atbilst dažādiem grāmatvedības standartiem un SEC noteikumiem.

Finanšu pārskatu analīzes metodes

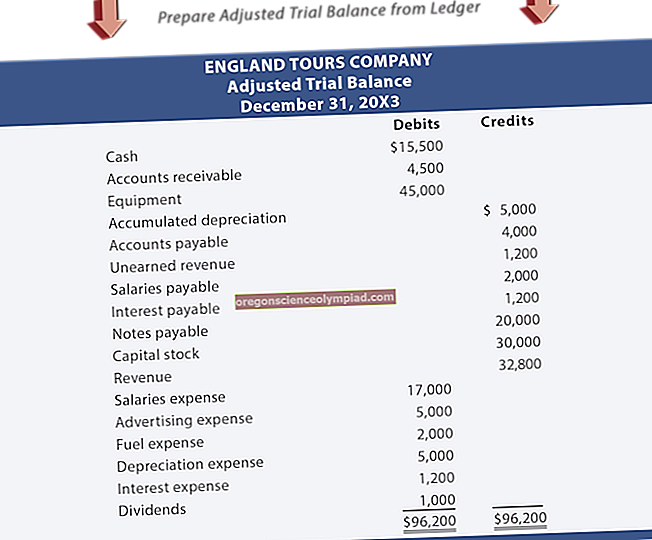

Finanšu pārskatu analīzei ir divas galvenās metodes. Pirmā metode ir horizontālās un vertikālās analīzes izmantošana. Horizontālā analīze ir finanšu informācijas salīdzināšana vairākos pārskata periodos, savukārt vertikālā analīze ir finanšu pārskata proporcionālā analīze, kur katrs finanšu pārskata postenis ir norādīts kā cita posteņa procentuālais daudzums. Parasti tas nozīmē, ka katra peļņas vai zaudējumu aprēķina rinda tiek norādīta procentos no bruto pārdošanas, savukārt katra bilances rinda ir norādīta procentos no kopējiem aktīviem. Tādējādi horizontālā analīze ir vairāku laika periodu rezultātu pārskatīšana, savukārt vertikālā analīze ir kontu īpatsvara pārskatīšana viens otram viena perioda laikā.

Otrā finanšu pārskatu analīzes metode ir daudzu veidu koeficientu izmantošana. Attiecības tiek izmantotas, lai aprēķinātu viena skaitļa relatīvo lielumu attiecībā pret citu. Pēc tam, kad koeficients ir aprēķināts, pēc tam varat to salīdzināt ar to pašu koeficientu, kas aprēķināts par iepriekšējo periodu vai kas ir balstīts uz nozares vidējo rādītāju, lai redzētu, vai uzņēmums darbojas atbilstoši cerībām. Tipiskā finanšu pārskatu analīzē lielākā daļa koeficientu būs cerību robežās, savukārt neliels skaits atzīmēs iespējamās problēmas, kas piesaistīs recenzenta uzmanību. Ir vairākas vispārīgas rādītāju kategorijas, no kurām katra ir paredzēta, lai pārbaudītu atšķirīgu uzņēmuma darbības aspektu. Vispārējās koeficientu grupas ir:

Likviditātes rādītāji. Šis ir vissvarīgākais rādītāju kopums, jo tie mēra uzņēmuma spēju saglabāt uzņēmējdarbību. Noklikšķiniet uz šīm saitēm, lai rūpīgi pārskatītu katru koeficientu.

Skaidras naudas seguma koeficients. Parāda naudas summu, kas pieejama procentu maksāšanai.

Pašreizējā attiecība. Mēra likviditātes apjomu, kas pieejams, lai apmaksātu īstermiņa saistības.

Ātra attiecība. Tas pats, kas pašreizējais koeficients, bet neietver krājumus.

Likviditātes indekss. Mēra laiku, kas nepieciešams, lai aktīvus pārvērstu skaidrā naudā.

Aktivitātes koeficienti. Šie rādītāji ir spēcīgs vadības kvalitātes rādītājs, jo tie parāda, cik labi vadība izmanto uzņēmuma resursus. Noklikšķiniet uz šīm saitēm, lai rūpīgi pārskatītu katru koeficientu.

Kreditoru kreditoru apgrozījuma attiecība. Mēra ātrumu, ar kādu uzņēmums maksā piegādātājiem.

Debitoru parādu apgrozījuma koeficients. Mēra uzņēmuma spēju savākt debitoru parādus.

Pamatlīdzekļu apgrozījuma koeficients. Mēra uzņēmuma spēju ģenerēt pārdošanas apjomus no noteiktas pamatlīdzekļu bāzes.

Krājumu apgrozījuma koeficients. Izmēra nepieciešamo krājumu daudzumu, lai atbalstītu noteiktu pārdošanas līmeni.

Pārdošanas un apgrozāmā kapitāla attiecība. Parāda apgrozāmā kapitāla apjomu, kas nepieciešams, lai atbalstītu noteiktu pārdošanas apjomu.

Apgrozāmā kapitāla apgrozījuma koeficients. Mēra uzņēmuma spēju ģenerēt pārdošanas apjomus no noteiktas apgrozāmā kapitāla bāzes.

Sviras koeficienti. Šie rādītāji atklāj, cik lielā mērā uzņēmums paļaujas uz parādu, lai finansētu savu darbību, un tā spēju atmaksāt parādu. Noklikšķiniet uz šīm saitēm, lai rūpīgi pārskatītu katru koeficientu.

Parāda un pašu kapitāla attiecība. Parāda, cik lielā mērā vadība ir gatava finansēt operācijas ar parādu, nevis pašu kapitālu.

Parāda apkalpošanas seguma koeficients. Atklāj uzņēmuma spēju samaksāt parādu saistības.

Fiksēts maksas segums. Parāda uzņēmuma spēju apmaksāt fiksētās izmaksas.

Rentabilitātes koeficienti. Šie rādītāji mēra, cik labi uzņēmums darbojas, veidojot peļņu. Noklikšķiniet uz šīm saitēm, lai rūpīgi pārskatītu katru koeficientu.

Lūzuma punkts. Atklāj pārdošanas līmeni, kurā uzņēmums zaudē peļņu.

Ieguldījuma starpības attiecība. Parāda peļņu, kas paliek pēc mainīgo izmaksu atņemšanas no pārdošanas.

Bruto peļņas koeficients. Parāda ieņēmumus, atskaitot pārdoto preču izmaksas, proporcionāli pārdošanas apjomam.

Drošības robeža. Aprēķina summu, par kādu pārdošanas apjomam jāsamazinās, pirms uzņēmums sasniedz zaudējumu slieksni.

Neto peļņas koeficients. Aprēķina peļņas summu pēc nodokļu nomaksas un visi izdevumi ir atskaitīti no neto pārdošanas.

Kapitāla atdeve. Parāda uzņēmuma peļņu procentos no pašu kapitāla.

Neto aktīvu atdeve. Parāda uzņēmuma peļņu procentos no pamatlīdzekļiem un apgrozāmā kapitāla.

Pamatdarbības aktīvu atdeve. Parāda uzņēmuma peļņu procentos no izmantotajiem aktīviem.

Problēmas ar finanšu pārskatu analīzi

Lai gan finanšu pārskatu analīze ir lielisks rīks, jāzina vairāki jautājumi, kas var traucēt analīzes rezultātu interpretāciju. Šie jautājumi ir:

Periodu salīdzināmība. Uzņēmums, kas sagatavo finanšu pārskatus, iespējams, ir mainījis kontus, kuros glabā finanšu informāciju, tāpēc rezultāti katrā periodā var atšķirties. Piemēram, izdevumi var parādīties vienā periodā pārdoto preču izmaksās, bet citā - administratīvajos izdevumos.

Uzņēmumu salīdzināmība. Analītiķis bieži salīdzina dažādu uzņēmumu finanšu rādītājus, lai redzētu, kā tie saskan viens ar otru. Tomēr katrs uzņēmums var apkopot finanšu informāciju atšķirīgi, tāpēc to rādītāju rezultāti nav īsti salīdzināmi. Tas var likt analītiķim izdarīt nepareizus secinājumus par uzņēmuma rezultātiem salīdzinājumā ar tā konkurentiem.

Operatīvā informācija. Finanšu analīzē tiek pārskatīta tikai uzņēmuma finanšu informācija, nevis tā darbības informācija, tāpēc jūs nevarat redzēt dažādus galvenos nākotnes darbības rādītājus, piemēram, pasūtījumu apjoma lielumu vai izmaiņas garantijas prasībās. Tādējādi finanšu analīze parāda tikai daļu no kopējās ainas.

Līdzīgi noteikumi

Horizontālo analīzi sauc arī par tendenču analīzi.