Kāda ir pirmā līmeņa kapitāla attiecība?

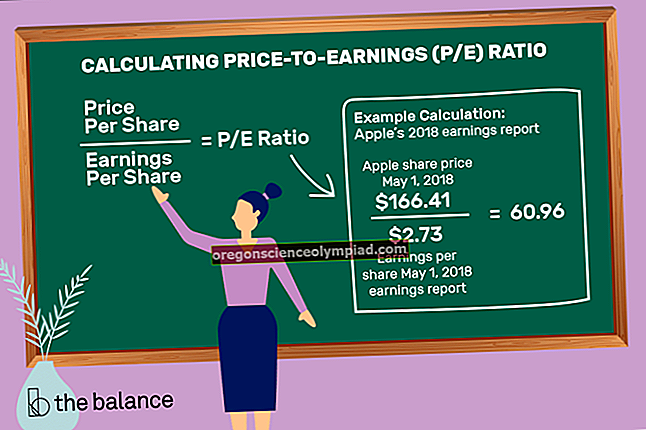

Pirmā līmeņa kapitāla rādītājs salīdzina banku uzņēmuma pamatkapitālu ar tā riska svērtajiem aktīviem. Šo koeficientu banku regulatori izmanto, lai piešķirtu kapitāla pietiekamības rangu. Augsts rādītājs norāda, ka banka var uzņemt saprātīgu zaudējumu daudzumu, neradot neveiksmes risku. Izmantotās klasifikācijas ir labi kapitalizētas, atbilstoši kapitalizētas, nepietiekami kapitalizētas, ievērojami nepietiekami kapitalizētas un kritiski nepietiekami kapitalizētas. Pirmā līmeņa kapitāla koeficienta formula ir šāda:

Pamatkapitāls ÷ Riska svērtie aktīvi

"Tier 1" nosaukums koeficienta skaitītājā attiecas uz banku iestādes pamatkapitālu un ietver šādus kapitāla veidus:

Parastais krājums

Nesadalītā peļņa

Atklātās rezerves

Priekšpirkums, kas nav izpērkams, nav kumulatīvs

Riska svērtos aktīvus saucējā veido visi uzņēmuma turētie aktīvi, kas ir svērti pēc to kredītriska. Šī svēršanas skala atšķiras pēc aktīvu klasifikācijas. Piemēram, parādzīmēm un monētām netiek piešķirts risks, bet akreditīvam - augstāks riska līmenis.

Lai sasniegtu augstākā līmeņa “labi kapitalizētu” rādītāju, banku iestādei 1. līmeņa kapitāla rādītājam jābūt vismaz 6% un jāatbilst noteiktām citām prasībām, kas saistītas ar tās dividenžu un sadalījumu ietekmi uz kapitālu. Diapazona otrajā galā kritiski nepietiekami kapitalizēta uzņēmuma kapitāla attiecība ir sliktāka par 4%. Banku iestādes, kuru rādītāji ir nepietiekami kapitalizēti (vai sliktāk), nevar izsniegt dividendes vai maksāt pārvaldības maksu, un tām jāsagatavo un jāiesniedz kapitāla atjaunošanas plāns, lai uzlabotu savu rādītāju.